記者陳建興/台北報導

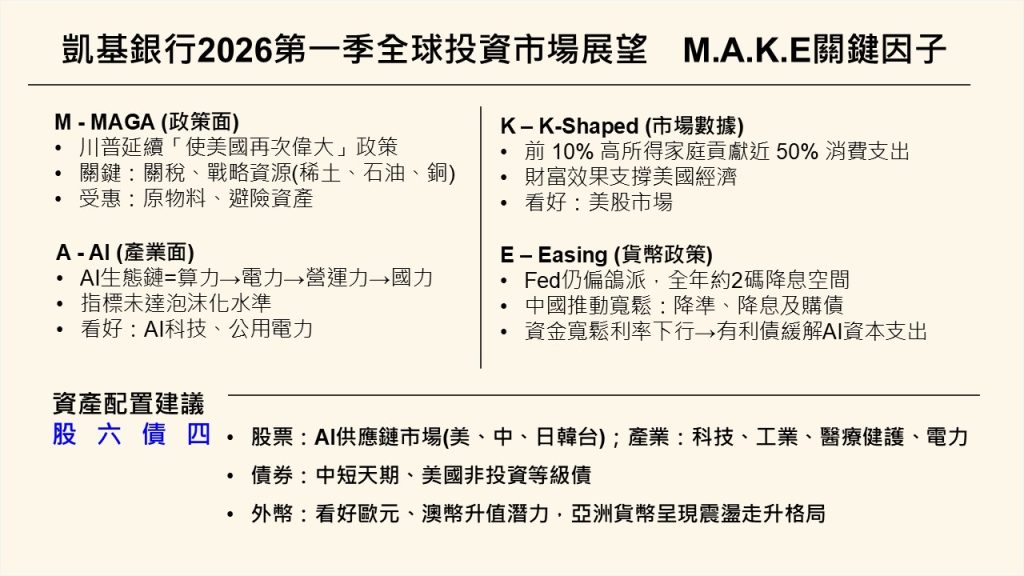

回顧2025 年,川普重返執政、關稅戰及 AI熱潮推升大盤的動能下,全球股市幾乎全線收高。展望2026年,凱基銀行建議投資人,可從產業面、政策面、市場數據面掌握核心M.A.K.E 四大關鍵因子策略,提前因應變化並布局資產。凱基銀行財富管理處資深協理廖亭亭表示,今年第一季投資人可以股六債四比例進行資產配置,在股票市場上受惠美國經濟溫和擴張、企業盈餘強勁且消費信心穩健,整體基本面良好,相對看好AI供應鏈的美國、中國、日韓台市場。而產業部分則看好循環性、聚焦產業輪動機會,如科技、工業、醫療健護、電力等產業。債券方面,預防式降息下,殖利率曲線趨向熊陡,建議配置中短天期債種,以美國非投資等級債做為核心配置。外幣投資部分,美國聯準會降息態度未變,利差收斂下預期美元相對壓抑,看好歐元、澳幣升值潛力,亞洲貨幣則呈現震盪走升格局。

從政策面來看,今年川普政策重點預期包括依據《國際緊急經濟權力法》所徵收的關稅判決結果、訪華行程帶來的潛在商機,以及《大而美法案》下的大規模減稅等措施,儘管政策「牛肉」不少,但根據最新民調,共和黨在眾議院掌控席次仍具高度不確定性,且川普式的門羅主義可能使美洲地區出現一定程度的動盪。綜合上述,凱基銀行認為2026年川普將延續「使美國再次偉大」的精神(MAGA),更著重對美國選民「有感」的措施,並強化對戰略資源,例如:稀土、石油、銅等的掌控力,預期原物料及避險資產將具備表現機會。

凱基銀行表示,就產業面而言,AI發展持續演進強化基本面,成為2026 年股市表現的核心驅動力,將從各家 AI 模型對 GPU、TPU 所帶來的「算力」需求激增,延伸至支撐穩定高效運轉所必需的「電力」,再到企業能夠將 AI 穩定導入生產流程的「營運力」,形成全球競逐的強盛「國力」,最後走向相互競合的生態系,帶動實質生產力和價值。另外,針對市場對AI泡沫化的疑慮,凱基銀行建議可透過2項指標觀察,由AI 驅動的資本支出與自由現金流的比例,以及 S&P 500 的預期本益比,兩者目前皆與科網泡沫時期(1995年至2001年)仍有顯著差距。所以,凱基銀行認為AI為主的科技與電力相關的公用事業將是 2026 年相對看好的板塊。

從市場數據面來看,美國經濟以「K型分化」為特徵,富裕與貧富家庭的消費行為愈發明顯。根據 Moody’s 報告指出,美國前 10% 的高收入家庭目前貢獻了全美近 50% 的消費支出,這股由資產增值帶來的「財富效果」成為支撐經濟韌性的核心。儘管勞動力市場面臨結構性放緩,但高所得族群財富效果的積累,部分抵銷了低所得族群因通膨及薪資停滯而放緩的購買力。凱基銀行表示,川普今年仍有意維持資金寬鬆環境下,美國民眾的消費與投資支出預料將保持一定動能,且受惠於美國經濟相較其他國家更具韌性,上行走勢有望延續,因此將看好美國市場表現。

針對貨幣政策,凱基銀行認為2026年儘管歐洲、澳洲、日本等部分央行降息週期步入尾聲或已啟動升息,但全球最大流動性來源—美國聯準會(Fed)仍維持寬鬆基調;市場預期至今年底仍有約兩碼降息空間,且隨著 Fed 主席即將換屆,市場普遍預期新任主席將更偏鴿派,降息預期將續支撐今年債市表現。另外,中國作為全球第二大經濟體,為加速推進新質生產力與科技轉型,其貨幣及財政政策愈趨積極,預計透過降準、降息及購債的操作釋放流動性。凱基銀行表示,在中美兩大經濟體同步寬鬆的背景下,全球資金流動性將保持充裕,利率下行也有助企業降低融資成本,緩解AI之高額資本支出所帶來的金流壓力。